税务法规解读 第17页

-

9个问题帮你学会离境退税

离境退税政策,是指境外旅客在离境口岸离境时,对其在退税商店购买的退税物品退还增值税的政策。十一长假马上就要到了,如果你身边有境外的朋友来中国旅游,请告诉他,在中国购物可以享受离境退税优惠哦。具体怎么操作,小编给你梳理好了,赶紧收藏吧。 首先,咱们来学习几个与离境退税有关的概念: “境外旅客”,是指在我国境内连续居住不超过183天的外国人和港澳台同胞。 “离境口岸”,是指实施离境退税政策的地区正式对外开放并设有退税代理机构的口岸,包括航空口岸、水运口岸和陆地口岸。 “退税物品”,...

-

共用水电费如何税务、开票、会计分录

在实践中,常常有这样的情形:公司将自有办公楼出租一部分。那么,租赁期间所发生的水电费用,该如何向承租方收取?实务中,往往有两种处理方式,一种是按照转售水电处理,另一种是采取分摊方式处理。不同的处理方式,税务处理和税负情况不同,企业需要根据实际情况作出选择。 案例:自有办公楼部分出租 乙公司与甲公司均为增值税一般纳税人。乙公司作为单一承租方,向甲公司租赁房屋作为办公用房。由甲公司负责对房屋及配套的设施设备和相关场地进行维修、养护、管理。甲公司采用公用水电表方式,与乙公司分摊其租赁合约期内发生的水...

-

不良资产:处置方式不同,税务处理有别

根据中国银行保险监督管理委员会公布的数据显示,截至2019年第二季度末,我国商业银行不良贷款余额已经高达2.24万亿元。目前,我国不良资产领域规模很大,通常采用债务重组等方式进行处置。根据会计准则和税收法规,不良资产的处置方式决定税务处理方式,当事人应该高度重视其合规性,准确进行后续调整。 日前,中国银行保险监督管理委员会更新公布了2019年商业银行主要指标分机构类情况。截至2019年第二季度末,我国商业银行不良贷款余额约2.24万亿元。商业银行不良贷款,是银行不良资产的主要构成部分。根据会计准则和税...

-

最全“旅客运输服务”不得抵扣情形总结

一般纳税人购进国内旅客运输服务,其进项税额哪些情况不得从销项税额中抵扣呢?现把不得抵扣情形总结一下,供大家工作学习参照。 总结、不得抵扣进项税额情形 第一种情形:小规模纳税人购进国内旅客运输服务不得抵扣进项税额,只有一般纳税人才可以按规定抵扣。 第二种情形:一般纳税人购进国际旅客运输服务不得抵扣。纳税人提供国际旅客运输服务,适用增值税零税率或免税政策,因此购买国际旅客运输服务不能抵扣进项税额。例如:旅客到法国、韩国等国外出差等。 第三种情形:一般纳税人取得国内旅客运输服务的除增...

-

一般纳税人的证明应如何提供

我怎么知道你是不是一般纳税人? 有朋友就留言提到,现在如果对方非要让我提供一般纳税人的证明,我应该怎么提供?莫非真的给对方打印一个电子税务局查询截图? 其实这个是有明确规定的。 国家税务总局公告2018年第6号关于增值税一般纳税人登记管理若干事项的公告第八条规定,经税务机关核对后退还纳税人留存的《增值税一般纳税人登记表》,可以作为证明纳税人成为增值税一般纳税人的凭据。 就是这么个东西,一式两份的,纳税人留存的那份可以用来证明。 不过现在二哥印象中很少有地方需要提供...

-

劳务报酬所得、经营所得的区分

问题: 中华人民共和国个人所得税法实施条例 第六条 (二)劳务报酬所得,是指个人从事劳务取得的所得,包括从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得; (五)经营所得 2.个人依法从事办学、医疗、咨询以及其他有偿服务活动取得的所得。 请问: 1、第(五)文中的"个人”是否和增值税法中的个人含义一样的,即包括个体工商户和其他个人...

-

单独购买的电梯,折旧年限如何确定?

近日,在一个税法交流群,一个很简单的问题引起了巨大的争议,就是企业单独购买的电梯如何确定折旧年限(不考虑500万元以下一次性扣除的情况)? 首先发言的一位朋友回答:“根据《企业所得税法实施条例》第六十条的规定:除国务院财政、税务主管部门另有规定外,固定资产计算折旧的最低年限如下:(一)房屋、建筑物,为20年;(二)飞机、火车、轮船、机器、机械和其他生产设备,为10年。 因此,如果电梯与房屋、建筑物合并记账的,折旧的最低年限按照20年计算,如果可以单独记账,其折旧最低年限按照10年计算。”...

-

出租的房产,您知道怎么申报缴纳房产税吗?

案例1:韦德咨询公司2019年1月将闲置的办公楼一层出租给乙公司,租期3年,一次性收取3个年度租金共计300万(不含增值税),假设房产税按季度分期缴纳,问韦德公司在租赁期如何缴纳房产税? 房产税缴纳有以下两种方式: 一种是:有人提出300万租金已收取,应该在第一季度纳税申报期按300万全额申报缴纳房产税,以后季度申报期0申报,则第一年的房产税为36万(300×12%),以后两个年度房产税为0。 另一种是:也有人提出300万应该平均分摊到每个年度,这样每个年度租金100万,每个月租金为8...

-

从峨眉山景区发票出发,谈谈相关税收知识

今天想通过取得的峨眉山旅游的相关发票,和大家一起学习一下相关的税收知识。 去峨眉山主要消费就是旅游观光车费、门票费、上下山缆车费、住宿费。我们可以通过发票看看这几年的相应的税收知识点的变化。 1、从16年营改增之前到现在,峨眉山的门票也经历着变迁。 营改增之前,峨眉山的门票还属于营业税征收范围,所以从发票监制章我们可以看到,是地方税务局监制。 2016年5月1日全面营改增,营业税退出历史舞台。相应的发票也进行了改版,由国家税务局监制了,因为增值税是国税局在征管。...

-

哪些人可以享受免征教育附加及水利建设基金优惠政策?

1.企业2018年发放给员工的2017年的年终奖,申报残保金时是否计入“上年用人单位在职职工工资总额”? 答:2018年发放的年终奖应计入上年用人单位在职职工工资总额。 2.企业2019年发放给员工的2018年的年终奖,申报残保金时是否计入“上年用人单位在职职工工资总额”? 答:2019年发放的年终奖应计入费款所属期为2019年的残保金上年用人单位在职职工工资总额中。 3.在本单位退休返聘人员、雇佣在其他单位退休人员、兼职人员、雇佣的外籍人员、港澳台人员、试用期人员、在校实习生...

-

坏账损失税前扣除实务操作

首先,给大家讲一个真实的案例,甲企业在2012年有一笔大额的应收账款因历史遗留问题,多年无法收回,账务上核销计入坏账损失。2019年法院判决甲企业败诉,无法收回该笔应收账款,甲企业欲将该坏账损失进行企业所得税税前扣除,那实务中如何正确处理呢?会遇到什么问题呢? No.1 在2019年税前扣除是否受5年的限制 《国家税务总局关于发布 的公告 》(国家税务总局公告2011年第25号,以下简称25号公告)第六条规定,企业以前年度发生的资产损失未能在当年税前扣除的,可以按照本办法的规定,向税务机关说明...

-

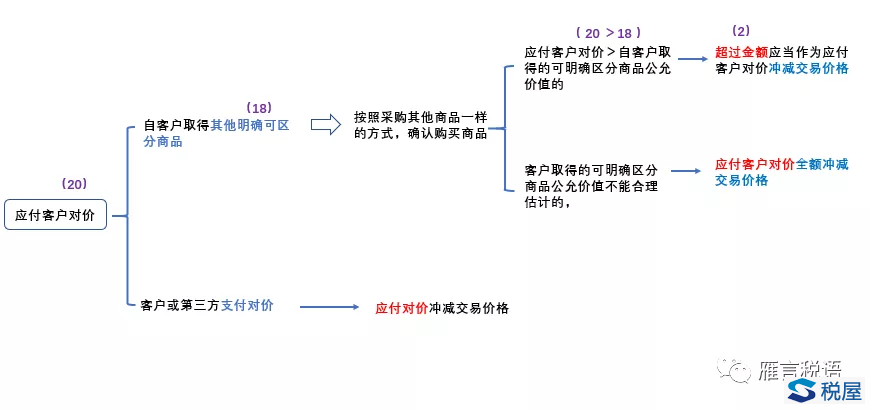

如何确定收入交易价格:应付客户对价

《企业会计准则应用指南》当中有关收入确认、计量的确定交易价格当中,有一则关于应付客户对价的规定会计处理起初让笔者看得云里雾里,这是条有关交易价格和应付客户对价关系的会计处理。 交易价格,是指企业因向客户转让商品而预期有权收取的对价金额。企业代第三方收取的款项(例如增值税)以及企业预期将退还给客户的款项,应当作为负债进行会计处理,不计入交易价格。合同标价并不一定代表交易价格,企业应当根据合同条款,并结合以往的习惯做法等确定交易价格。企业在确定交易价格时,应当假定将按照现有合同的约定向客户转让商品,且该合...