-

房地产开发项目“竣工备案”后发生的开发间接费用在土地增值税税前扣除探讨

案例 某市的A房开企业开发的某商品房住宅项目,于2020年9月底基本预售完毕,2020年12月20日取得当地住建局通过的《竣工验收备案书》。与购房者的合同约定于2020年12月21日交房,2021年10月完成小区绿化、大门、公共配套设施等发生建筑安装工程费用支出5000万;2020年12月-2021年10月发生开发间接费用600万(其中资本化利息支出200万,项目管理人员工资及福利等开发间接费用400万元)。项目于2021年9月份按税务机关要求开始土地增值税清算,出具土地增值税清算报告时,各方就2020年...

-

承包、承租及挂靠经营涉税问题分析

有客户咨询承包、承租经营的相关税务问题,税法相关规定语焉不详,网上的解读或者逻辑混乱不知所言,或者观点经不起推敲。承包、承租及挂靠经营要解决的涉税问题是:1、承包、承租及挂靠经营的经营收入归谁所有,2、未获得经营收入的一方取得的报酬其性质是什么?细化为5个问题:一、承包经营、承租经营的区别,承包经营、承租经营经营收入的纳税人是谁,二、挂靠经营的特征及其纳税人,三、承包、承租、挂靠经营的实质是什么,涉税处理有何不同,出租车公司的涉税问题的特殊规定,四、承租经营与资产租赁的区别是什么?五、承包人、承租人、挂靠人因是...

-

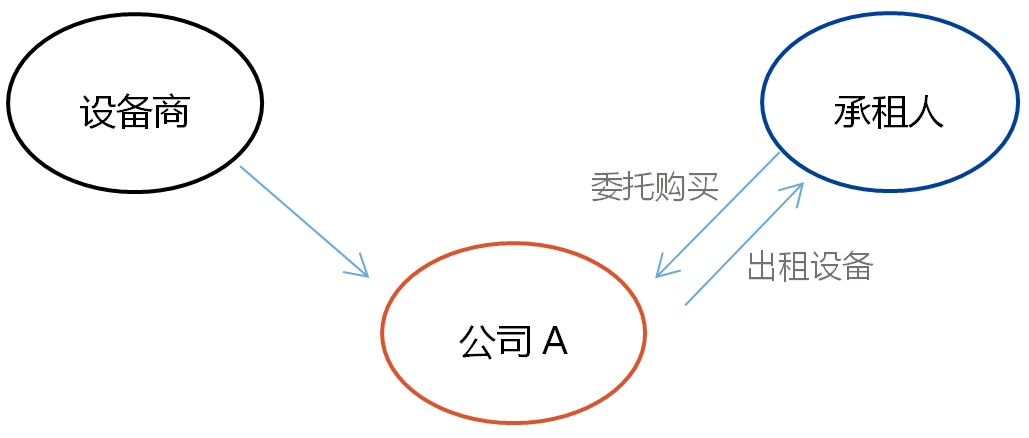

融资租赁与类融资租赁业务增值税差异

融资租赁(financial lease)是国际上最普遍、最基本的非银行金融形式。2007年后,国内融资租赁业进入了几何级数增长的时期,经过十几年的发展,融资租赁在我国经济发展中的作用和地位越来越重要。国家税务总局2021年6月10日发布的《中华人民共和国印花税法》中,首次将“融资租赁合同”列入印花税的税目表里面,确认税率为租金的万分之零点五。人民银行和银保监会今年也先后发布《地方金融监督管理条例(征求意见稿)》、《融资租赁公司非现场监管规程》(【2022】3号)、《中国银保监会办公厅关于加强金融租赁公司融资租...

-

基于业务实质,合规处理跨年涉税事项

2023年元旦过后,有关跨年涉税事项的处理,成为纳税人关注的热点问题。预提奖金跨年度发放、跨年度取得发票和内部凭证等常见情形下的税务处理,纳税人尤其关注。在这方面,现行税收法规有着清晰的规定,建议纳税人结合各自的业务实际,合规作出处理。 常见情形一 预提奖金跨年度发放 实务中,年终奖多与企业经济效益和员工个人绩效挂钩。在一些企业中,绩效考核结果往往在次年发布。因此,有些企业年底前将奖金总额预提出来,次年再兑现发放。在这种情况下,这笔预提的奖金如何在汇算清缴时扣除呢? 《国家税务总局关于企业工资...

-

营业账簿印花税纳税时间咋确定?

在刚刚结束的2023年首个纳税申报期,一些纳税人合规办理了按年计征的印花税相关业务。笔者在服务企业的过程中发现,如何确定营业账簿印花税的纳税申报时间,是一些印花税纳税人在实务中遇到的难点问题。 案例 甲公司为居民企业,是某集团企业下属全资子公司,主要从事自来水生产与销售。近日,甲公司收到主管税务机关风险提示函,主要内容包括:2022年末资本公积余额3.68亿元,较年初资本公积余额3.02亿元,增加6600万元,应缴印花税16500元,实际缴纳2000元,少缴纳印花税14500元。甲公司向笔者咨询营业...

-

“无租使用”和“免租使用”房产视同销售的增值税问题

“无租使用”和“免租使用”房产一字之差,但存在有偿和无偿的实质性区别。“无租使用”强调的是无偿,“免租使用”是在有偿的基础之上,给予一定的免租期,也可能是装修期。那么“无租使用”和“免租使用”房产的涉税问题由什么区别吗?我们今天就来讨论一下增值税相关问题! 先来看几个政策: 一、中华人民共和国增值税暂行条例实施细则 第四条 单位或者个体工商户的下列行为,视同销售货物: (一)将货物交付其他单位或者个人代销; (二)销售代销货物; (三)设有两个以上机构并实行统一核算的纳税人,...

-

境内居民企业取得境内孙公司的投资收益应免税

一、法律依据 1、《企业所得税法》第26条规定:符合条件的居民企业之间的股息、红利等权益性投资收益免征企业所得税。 2、《企业所得税条例》83条规定:企业所得税法第二十六条第(二)项所称符合条件的居民企业之间的股息、红利等权益性投资收益,是指居民企业直接投资于其他居民企业取得的投资收益,不包括连续持有居民企业公开发行并上市流通的的股票不超过12个月取得的投资收益。 二、规定分析 1、居民企业投资于其他居民企业,而不是投资于其他非居民企业,也不包括非居民企业投资非居民企业,或非居民企业投资...

-

利息支出税前扣除政策梳理

日常生产经营过程中,资金借贷发生的利息支出在企业所得税汇算清缴过程中应如何处理?今天,申税小微和大家一起关注↓↓↓ 01、基本规定 利息支出一般分为资本化和费用化部分。企业为购置、建造固定资产、无形资产和经过12个月以上的建造才能达到预定可销售状态的存货发生借款的,在有关资产购置、建造期间发生的合理的借款费用,应当作为资本性支出计入有关资产的成本,并依照《中华人民共和国企业所得税法实施条例》的规定扣除。即资本化的利息支出一般计入资产成本,按照资产的相关规定扣除;费用化部分可以直接在当期税前扣除。...

-

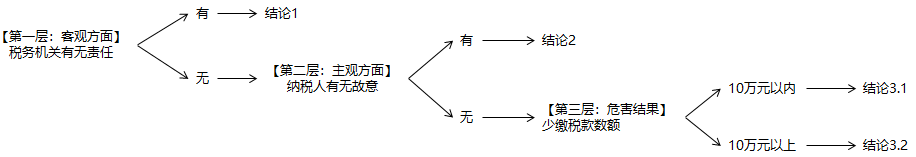

【以案说税】税务机关核定征收追缴税款二十年是否有依据?

【以案说税】税务机关核定征收追缴税款二十年是否有依据? ——由(2022)琼97行终63号1谈税务机关追征税款期限适用 一、案件时间线梳理 1999年10月29日至2008年8月12日,儋州丰福水产品供销有限公司(被上诉人/审原告,以下简称“丰福水产”)先后取得13份《国有土地使用证》所涉及的土地使用权。 2008年至2009年,主管税务机关2先后向丰福水产邮寄送达《催缴税款通知书》、《税务事项通知书》等法律文书,要求其申报并交纳土地使用税及房产税。 2012年2月17日,主管税务机关对丰...

-

企业与股东之间相互无偿借款有无纳税义务

现实中,私营企业在生产经营过程中有时会因周转资金紧张,而向股东无偿借款,但有时股东也因个人消费急用钱也会从企业无偿借款。那么,企业与股东之间相互无偿借款有无纳税义务呢? 一、增值税 《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件1:《营业税改征增值税试点实施办法》第十四条规定,下列情形视同销售服务、无形资产或者不动产:(一)单位或者个体工商户向其他单位或者个人无偿提供服务,但用于公益事业或者以社会公众为对象的除外。(二)单位或者个人向其他单位或者个人无偿转...

-

研发费用加计扣除提前测算,看看哪种方式更划算

加计扣除是在实际发生数额的基础上,再加计一定比例,作为计算应纳税所得额时的扣除数额的一种税收优惠,属于税基式优惠,对纳税人影响较大。 春节前夕,国家税务总局发布《关于企业所得税年度纳税申报有关事项的公告》(国家税务总局公告2022年第27号),对《中华人民共和国企业所得税年度纳税申报表(A类,2017年版)》作了修改,并涉及加计扣除优惠的变化:一是首次在一个纳税年度内有两个加计扣除比例;二是首次在研发费用加计扣除和安置残疾人员工资加计扣除之外,增加两个加计扣除项目。相关纳税人应关注这两点变化,做好加计扣除...

-

关联企业分摊广告费:税前扣除应注意限额

2023年1月6日,《中国税务报·纳税服务专刊》B3税收实务版刊发了一篇题为《影视剧中植入广告:费用支出性质决定具体税务处理》,对企业在影视剧中植入广告,发生的广告费和业务宣传费的实操要点进行提醒。值得注意的是,实务中,广告费和业务宣传费支出的企业所得税税务处理,还有一种较为特殊的情形——关联企业间的分摊扣除。 举例来说,P企业和M企业为关联企业。2022年,P企业销售收入为5000万元,当年实际发生广告费800万元;M企业销售收入为2000万元,当年实际发生广告费400万元。P企业和M企业广告费的税前扣...

-

借款利息支出无法取得发票,如何税前扣除?

编者按 税前扣除凭证,指企业在计算企业所得税应纳税所得额时,证明与取得收入有关的、合理的支出实际发生,并据以税前扣除的各类凭证,是企业所得税汇算清缴工作中非常关键的一环。支出项目不同,税前扣除凭证的管理要点也不一样。本期对不同支出项目的税前扣除凭证管理要点进行解析,供读者参考。 又到一年一度企业所得税汇算清缴季。借款利息支出,是企业常见的涉税事项。在企业借款模式中,有一种“利随本清”的模式,即在借款到期日,一次性还清借款的本金与利息。对于期限较长的借款来说,利息支出如何税前扣除,一直是实务中广受关注的话题...

-

分公司直接变更为子公司,想要递延纳税,仅变更税务登记行不通

将分公司调整为子公司,已经成为一些企业进一步优化企业组织和业务架构,促进各业务板块发展,提高公司整体经营管理效率的常见做法。那么,分公司变子公司,能否适用特殊性税务处理呢?回答这个问题的关键,在于搞清楚分公司是怎么“变”成子公司的。 01、真实案例 甲公司位于A地,为方便开展业务,2015年在B地成立了分公司。2021年,由于B地业务大幅增长,独立子公司更有利于承接业务,甲公司管理层拟将分公司改制为子公司,并将原分公司的资产、负债、劳动力全部转移到新成立的子公司。甲公司财务人员向笔者咨询:分公司直接变更为子...

-

支付专家咨询费,分情形管理扣除凭证

外部专家咨询费,通常是由企业邀请外部专家,对企业某类事项提供专业意见,向其支付的报酬。实务中,企业支付外部专家咨询费的情况并不少见。向外部专家支付咨询费,可以在企业所得税税前扣除,但需要有合规的税前扣除凭证。 根据企业所得税法第八条规定,企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。因此,企业支付的外部专家咨询费,属于与生产经营相关的合理的支出,应可以作为成本费用,在企业所得税税前扣除。实务中,外部专家咨询费的支付对象,大都是外部专家个人,...